主页 > imtoken国内版 > (深入)探讨比特币期货两日行情及期货对现货市场的影响

(深入)探讨比特币期货两日行情及期货对现货市场的影响

北京时间12月11日凌晨6点,芝加哥期权交易所(CBOE)如期推出比特币期货合约。主力合约(即1月合约)开盘价为15000美元,随后一路上涨至最高价18600美元,整体涨幅超过23.6%,多次触发熔断机制。还值得注意的是,比特币期货和现货之间总是存在约 1,000 美元的正溢价。

人们可能会对此感到惊讶。不少业内人士表示,CBOE和CME推出比特币期货,对比特币来说是一个很大的利空。毕竟,华尔街的投资机构向来擅长做空期货。那么为什么比特币的价格会上涨而不是下跌呢?华尔街比特币期货合约的入场将如何影响比特币市场?

比特币经济学最令人惊讶的是它的供应是明确的,但它的需求却是难以捉摸的。比特币的挖矿率很容易预测,并且与货币或商品等大多数其他资产不同,它的最终供应量是预先知道的固定数量。

比特币的数量无论如何都不会超过2100万。由于这个特性,它的供给几乎完全没有弹性。

不管价格多高,矿工开采的数量永远不会超过 2100 万。此外,价格上涨不一定会刺激比特币挖矿加速。即使速度提高,矿工目前只是在诱使矿工开采更多比特币,但随着总供应量接近 2100 万的硬上限,未来开采的比特币将更少。

供应缺乏弹性在很大程度上解释了为什么比特币如此波动。供给缺乏弹性的商品比供给弹性的商品对需求变化的反应更灵敏。需求也是如此:需求越缺乏弹性,价格对供求的微小变化就越敏感。在下面的虚构示例中,左侧显示了正常弹性供应市场对需求增长的相对温和的价格响应,而相比之下,右侧的非弹性供应市场显示了对相同需求变化的更剧烈的价格响应

首先,从市值来看,一直用来与比特币相提并论的黄金市值已经超过7万亿美元,而一个月前比特币的总市值仅为1500亿美元美元。即使是现在,总市值也只有2900亿美元(相当于2017年黄金产量的总价值)。如果不是比特币本身可能拥有极高的投资回报,估计华尔街连这么小的一个板块都不想看。而且由于它很小,我们需要找到一种方法来扩展它。我们都知道,比特币的总量是一出生就固定的,产量会逐渐减少,所以剩下的唯一办法就是不断提高币价,从而提高总市值。

回到开头的问题,我们普遍认为,华尔街如果想进入比特币市场,很可能会选择自己最擅长的——做空,这也是他们想要比特币价格的原因之一市场越来越高。但无论是CBOE还是CME,都只推出基于现金结算(现金交割)的期货合约,这意味着投资者在交易比特币期货时无需持有、买入或卖出比特币。合约只是对比特币价格的赌注比特币期货套保怎么开,与你有没有比特币无关。

也就是说,华尔街要想成功做空比特币,单靠CBOE或CME期货合约是不可能的。它必须持有足够数量的币,才能有效影响比特币市场的价格。因此,在期货合约上线之前,甚至在刚刚上线的这段时间内,CBOE期货市场都很难影响当前的市场走势。相反,当前的市场价格将优先引导 CBOE 期货价格。如果你想做空比特币,你必须首先购买和存储硬币。大量资金流入币市,币价自然会继续快速增长。

考虑 2010-2011 年比特币第一次熊市(价格下跌 93%)后挖矿“困难”的方向。采矿难度不可阻挡的增长停滞了两年,直到价格回升。直到2013年的下一个牛市,“难度”才开始再次增长。在 2013-2015 年比特币熊市(价格下跌 84%)之后也出现了类似的现象。“难度”也停止增加,直到下一次牛市。从 2017 年末的价格水平来看,有理由认为“难度”将继续增长,但当比特币价格进入下一轮回调时,“难度”可能会再次停滞。

因此,比特币的供应似乎至少有点类似于石油和金属。当价格下跌时,生产商必须采取措施抑制生产成本的增加,甚至降低成本。虽然“难度”似乎从未下降,但从长远来看,计算能力的成本每年下降多达 25%。因此,如果“难度”在一年内波动,那么挖矿的实际电力成本可能会下降,因为执行相同数量的计算消耗的电力更少。金属和能源生产商在熊市后想方设法削减成本,比特币挖矿社区似乎也需要这样做。

在讨论需求之前,关于供应的最后一点说明:据传比特币的创始社区控制着大约 300 万到 500 万比特币。如果是这样,价格上涨应该(并且可能)鼓励他们出售比特币并将其转换为法定货币或其他资产。如果考虑到这一点,短期内比特币的供应可能不会完全缺乏弹性。贵金属市场也有类似的现象。当价格上涨时,黄金和白银回收增加(二次供应)。然而,有趣的是,回收似乎是由价格而不是价格驱动的。对于黄金和白银,似乎只有开采的供应会推动价格。同样,如果现有的比特币持有者出售部分或全部持有的比特币,这会导致短期供应增加,但对长期最终供应没有影响。

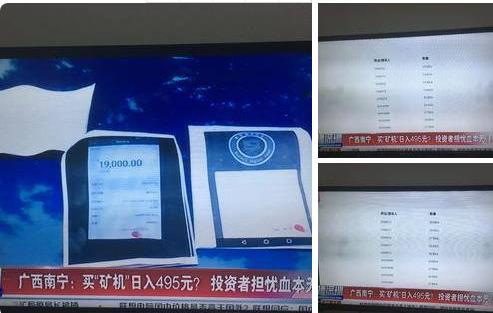

事实上,从最近两天CBOE比特币期货合约的成交量来看,11日主力合约总成交量为3969手,而12日主力合约总成交量目前仅约1500手,预计不会超过前一日。显然,目前参与合约交易的大部分是散户,主流投资机构还没有入市。在各大机构参与之前,CBOE的期货交易对当前比特币市场的影响肯定非常有限。

另一方面,CBOE和CME都是世界知名的期货交易平台,它们对比特币的认可也意味着比特币正在与国际主流投资市场接轨,迈向合法化的重要一步。在此之前,无论比特币的市值增长速度多么惊人,它仍然只是法律法规边缘的灰色地带。例如,在过去几年中,包括中国在内的一些国家出台了比特币禁令,否认其合法地位。

有投资者认为,考虑到目前比特币价格剧烈波动,该期货合约在上线当天就实现了20%以上的涨幅。再加上部分国家对其持股态度消极,推出比特币期货合约的风险太大。, 不适合。不过,对于CBOE和CME来说,推出比特币期货更多的是一种尝试。一方面,希望将比特币推向主流投资市场的阶段,推动比特币市场走上法律监管的道路。就是为比特币ETF应用创造更多机会。据外媒报道,CBOE CEO Edward Tilly在接受媒体采访时表示,交易所可能会利用从期货交易中收集到的信息向美国求婚。证券交易委员会 (SEC) 允许与比特币挂钩的 ETF 和 ETN。列出。今年早些时候,SEC以风险等因素拒绝了Gemini的ETF发行申请。现在比特币期货在CFTC的监管下运作,CBOE将对比特币期货的结算过程、流动性和波动性进行数据分析。,或许能改变SEC的态度。

整体来看,CBOE乃至CME比特币期货上市对比特币市场的影响大致可以分为三个阶段:前期和前期是大利好,大量新资金流入造成市场经历爆发式增长;那么在主流投资机构正式入市后,比特币市场或将面临多空博弈的局面。考虑到当前的市场狂热和价格增长率比特币期货套保怎么开,华尔街和其他看跌力量可能会采取行动;但由于目前比特币市场规模较小,还有很大的发展空间。随着比特币逐渐在主流投资市场站稳脚跟,被越来越多的投资者、金融机构乃至国家认可,

基本预测:

比特币的供应非常缺乏弹性。

供应缺乏弹性加剧了波动性。